La controversia en el Contrato de Adhesión.

El contrato de adhesión puede entenderse como el acto jurídico por el cual una de las partes establece un contenido prefijado al que se adhiere la otra parte sin intervenir en la elaboración del mismo, de tal modo que la conclusión del contrato no va precedida por una discusión entre las partes contratantes respecto del contenido del mismo.

Es decir, uno de los contratantes, está emitiendo una voluntad reglamentaria, mientras que el otro, se encuentra en la imposibilidad de discutir los términos del contrato y acepta las condiciones preestablecidas, con la finalidad de que se celebre una operación jurídica. Las cláusulas deben ser puras y simplemente aceptadas por los interesados que desean contratar, quienes lo harán respetando el contenido que, con carácter inmodificable, se da al contrato.

La Ley Federal de Protección al Consumidor en su artículo 85, establece lo siguiente:

“Artículo 85.- Para los efectos de esta ley, se entiende por contrato de adhesión el documento elaborado unilateralmente por el proveedor, para establecer en formatos uniformes los términos y condiciones aplicables a la adquisición de un producto o la prestación de un servicio, aun cuando dicho documento no contenga todas las cláusulas ordinarias de un contrato. Todo contrato de adhesión celebrado en territorio nacional, para su validez, deberá estar escrito en idioma español y sus caracteres tendrán que ser legibles a simple vista y en un tamaño y tipo de letra uniforme.

Además, no podrá implicar prestaciones desproporcionadas a cargo de los consumidores, obligaciones inequitativas o abusivas, o cualquier otra cláusula o texto que viole las disposiciones de esta ley.”

Algunos ejemplos de contratos de adhesión son los relativos al suministro de energía eléctrica, servicio telefónico, de internet, transporte terrestre, aéreo o marítimo y servicio de hotelería, en los que el cliente acepta los términos y condiciones que el proveedor previamente ha estipulado en los contratos preparados para el público en general.

La controversia de éste tema, radica en la importancia de la voluntad de las partes en dicha celebración contractual, algunos autores expresan que en el contrato de adhesión no existe tal acuerdo de voluntades; ya que acuerdo de voluntades implica “un arreglo de dos o más personas” y en éste caso se está subordinado a una declaración unilateral de la voluntad que ya está previamente impuesta, por lo tanto señalan que no existe tal contrato de adhesión.

Contrato se define como un acuerdo de voluntades que produce o transfiere derechos y obligaciones mientras que el convenio es un acuerdo de voluntades que crea, transfiere, modifica o extingue obligaciones. En relación a lo anterior, ambos conceptos contemplan un acuerdo de voluntades entre las partes, que no es más que aquél que se entiende como el pacto o arreglo al que llegan las partes en una negociación y que pueden formalizarlo conforme a la ley.

Para la existencia de un contrato se requieren dos elementos esenciales, el objeto que pueda ser materia del contrato y el consentimiento entre las partes; en consecuencia, los contratos se perfeccionan con el mero consentimiento y desde el perfeccionamiento se obligan los contratantes no sólo al cumplimiento de lo expresamente pactado, sino a las consecuencias que, según su naturaleza son conforme a la buena fe, al uso o a la ley, a excepción de aquellos contratos que deben revestir una forma requerida por la ley.

Los autores que expresan su negativa en atención al contrato de adhesión se escudan en el entendido de que con frecuencia, dentro del clausulado del contrato, existen algunas cláusulas desfavorables a los intereses de la parte adherida, y como ha quedado expuesto, ésta última no puede manifestar su inconformidad ni intervenir en la modificación del contrato. Lo antepuesto significa un desequilibrio en los derechos y obligaciones adquiridos.

En nuestra opinión, es cierto que la parte contratante no interviene en la elaboración del instrumento, sin embargo, al momento de manifestar expresamente su aceptación bajo los términos y condiciones del mismo, está manifestando su consentimiento y por lo tanto se entiende como un acuerdo de dos voluntades, ya que si no fuera su voluntad celebrar dicho contrato, simplemente negaría su aceptación.

Por su parte, los proveedores deberán llevar a cabo de manera obligatoria el registro de modelos de contrato de adhesión ante la Procuraduría Federal del Consumidor (PROFECO), cuando así lo establezca la Ley Federal de Protección al Consumidor, una norma oficial mexicana o cualquier otro ordenamiento legal aplicable.

En estos casos, PROFECO revisa que los contratos de adhesión no contengan cláusulas abusivas o lesivas e inequitativas a los intereses de los consumidores.

En conclusión, el contrato de adhesión integra un completo acuerdo de voluntades, ya que el contratante al momento de aceptar y firmar el contrato, está manifestando su consentimiento respecto del contenido.

Autor: Lic. Stephania Pérez Chávez

Área: Corporativo

La limitación del uso de efectivo y metales como forma de liquidación de las actividades vulnerables.

En ese tenor, la Ley Monetaria de los Estados Unidos Mexicanos expresa que la unidad del sistema monetario es el peso, y que la moneda en circulación podrá manejarse mediante billetes y monedas metálicas acuñadas ya sea en oro o plata y cuyo peso, cuño y demás características se determinará en los decretos que al respecto emite el Estado Mexicano.

Algunas consideraciones para la realización de los pagos, se describen en la referida Ley:

Otra referencia del uso de efectivo y metales la encontramos en la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita, en cuanto que el uso de efectivo comprende las monedas y billetes; en moneda nacional o divisa y metales preciosos; como el oro, la plata y el platino.

Como se puede observar, el pago en efectivo no está prohibido en nuestro país no obstante, se ha intentado desalentar su utilización, ello con la finalidad de prevenir el lavado de dinero mediante la dispersión de recursos económicos producto de ilícitos, como el tráfico de drogas y el secuestro, dentro de la economía legal.

Dicho criterio ha sido objeto de estudio, resuelto y sustentado por la Segunda Sala de la Suprema Corte de Justicia de la Nación dentro de la tesis por reiteración intitulada “Prevención e identificación de operaciones con recursos de procedencia ilícita. La ley federal relativa no viola el derecho a la libertad de trabajo y de comercio”.

Sin embargo, el pago en efectivo sigue siendo una costumbre en México, más aún en zonas en las que se hace uso del trueque y en aquellos sectores de la población que van al día con sus gastos y realizan gran parte de sus compras en tiendas, misceláneas o establecimientos que viven en la informalidad y no cuentan con los medios sistematizados que les permitan operar con tarjetas de crédito o débito, monedero electrónico u otro medio electrónico. Por lo que, la utilización del sistema de pagos bancarios será una medida aplicable en zonas donde exista mayor infraestructura de servicios financieros.

Así las cosas, debemos reconocer que el crecimiento y universalización de los circuitos bancarios ha propiciado una mejora en la seguridad y celeridad de las transacciones. Dicho fenómeno debió haber arrasado con los movimientos internacionales de efectivo, situación que no se ha logrado, seguramente, por los desarrollos preventivos de lavado de dinero que las autoridades han implantado.

Por otra parte, resulta relevante destacar que no en todos los países está limitado el uso de efectivo y metales, como lo es en el caso de España; esto ya que dentro de las Recomendaciones del Grupo de Acción Financiera Internacional no se prevé está disposición, por lo que queda a la libre decisión de sus Estados miembros. Lo anterior, si consideramos que en países como Estados Unidos no existe una limitante para el pago en efectivo por bienes o servicios menores a los 10,000.00 USD.

De igual forma en México, la Unidad de Inteligencia Financiera, ha identificado como una de las principales tipologías de lavado de dinero al uso de efectivo. Señalando que el uso de efectivo para realizar grandes operaciones, sigue siendo una alerta de actividad inusual, insegura y poco práctica, por lo que no es entendible que sea la mejor opción para realizar operaciones importantes, cuando existen otros mecanismos alternativos de pago, particularmente en países con una industria financiera desarrollada.

Ahora bien, por lo que corresponde a la materia de prevención de lavado de dinero aplicable a las entidades no financieras, se puede observar que no existe para todas las actividades vulnerables, un umbral que limite el uso de efectivo y metales como forma de liquidación, entiéndase pago.

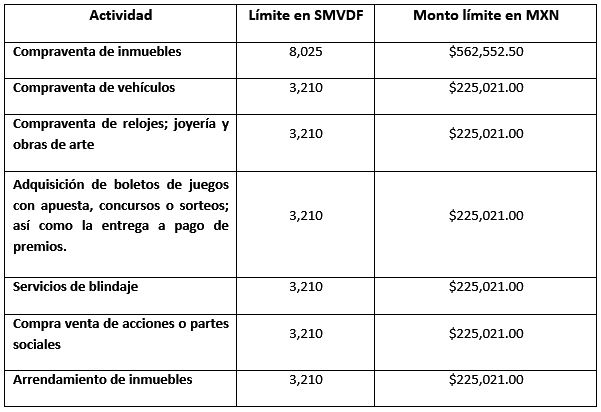

Por ello es que se implementaron algunos umbrales para el control de la liquidación de determinadas operaciones comerciales consideradas como actividades vulnerables.

A continuación se muestra la tabla de umbrales que limitan el uso de efectivo y metales como medio de pago y aceptación del mismo:

Lo anterior, no implica que el pago en efectivo esté prohibido, simplemente refiere a una limitación por los montos arriba señalados, la cantidad restante del pago podrá cubrirse con formas complementarias de pago tales como; cheque, transferencia, tarjeta de crédito, tarjeta de débito, tarjeta de prepago, orden de pago y/o giro.

Como se puede observar, el sistema de prevención de lavado de dinero implementado por nuestro país a las entidades no financieras, está saturando a la autoridad de información innecesaria, nos referimos a los avisos enviados por la realización de actividades vulnerables por montos inferiores a $50,000.00 pesos 00/100 M.N. Situación que está provocando retardar a la autoridad en la investigación de actividades sospechosas que pudieran estar lavando el dinero.

Autora: Lic. Yéssica Montserrát González Nieto

Área: Prevención de Lavado de Dinero

Conceptos de Derecho Común aplicados en el Derecho Tributario.

En la práctica profesional de abogados y contadores, es común encontrarse en el dilema del concepto o termino que debe aplicarse a las diversas figuras jurídicas que convergen principalmente en el ámbito tributario. Es por ello que, mediante el presente nos daremos a la tarea de analizar la forma en la que el derecho tributario toma conceptos generales de derecho.

Las formas de relación que se podrían existir entre el Derecho Tributario y las normas del Derecho Privado, desde nuestro criterio son:

Es mediante la transformación de los conceptos que, la figura jurídica pierde su carácter original, es decir, su naturaleza de Derecho Privado para adquirir funcionalidad en el Derecho Tributario.

Es como si el Derecho Tributario creara un concepto posterior. El legislador a nuestra consideración, debe conservar los valores y las propiedades originarias del concepto, tal como se formula en el ámbito privado. En este caso, el Derecho Tributario “usaría” las figuras jurídicas, sin conferir un nuevo contenido o efecto. Se limitaría, de esta manera, a tener en consideración, entre los elementos de la relación, aquellos que tuvieran relevancia en efectos tributarios.

Por ello, una vez que se ha practicado un determinado negocio jurídico regulado en una ley tributaria, aunque más tarde se alegue su invalidez o ineficiencia, esto no será suficiente a priori para excluir la incidencia tributaria, en la forma como el negocio se creó.

Y como no podría dejar de ser, recibir todos los conceptos, instituciones o forma expresa o tácita, teniendo en cuenta su funcionalidad en el sistema, pues cualquier enunciado sirve para todos los sistemas, salvo que se derogue legalmente. Tal y como sucede en el cómputo de plazos, o conceptos como personalidad o capacidad de los sujetos, entre otros.

Por último, el legislador puede crear una categoría jurídica propia, distinta de todo cuanto esté previsto en el Derecho Privado, para informar el contenido de las normas de Derecho Tributario.

Mtro. Carlos Alberto Pérez Macías

Director Jurídico PÉREZ MACEDO S.C.

Nuevo Convenio de Colaboración Administrativa en Materia Fiscal Federal, celebrado entre la Secretaría de Hacienda y Crédito Público y el Gobierno del Distrito Federal. Aspectos Relevantes.

Con las modificaciones en materia fiscal efectuadas por el Congreso de la Unión en octubre de 2013, mediante las cuales se reforman, adicionan y derogan diversas disposiciones legales, surge la necesidad de una adopción a los nuevos lineamientos establecidos, por parte de las autoridades locales, que se encuentren adheridas al Sistema Nacional de Coordinación Fiscal.

El Distrito Federal se encuentra adherido al Sistema Nacional de Coordinación Fiscal, y en términos del artículo 13 de la Ley de Coordinación Fiscal, el Gobierno Federal a través de la Secretaría de Hacienda y Crédito Público y los gobiernos de las entidades federativas que estén adheridas al Sistema Nacional de Coordinación Fiscal podrán celebrar convenios de coordinación en materia de administración de ingresos federales, que comprenderán el Registro Federal de Contribuyentes, recaudación, fiscalización y administración.

Dentro de la transformación a la Legislación Tributaria, se observan facultades y figuras jurídicas con las que la Autoridad Fiscal anteriormente no contaba, entre ellas:

Atribuciones que la autoridad podrá ejercer a partir del día 13 de agosto de 2015.

Con la publicación del Convenio de Colaboración Administrativa en Materia Fiscal Federal señalado, se pretende ajustar la actuación de la autoridad fiscal del Distrito Federal a las nuevas disposiciones en materia fiscal, de lo contrario la Autoridad Local no podría materializar las facultades y figuras jurídicas establecidas en el Código Fiscal de la Federación vigente.

Lic. Carina Beatriz Rosales Díaz

Coordinador Jurídico PÉREZ MACEDO S.C.

Protección de Datos Personales: Derechos ARCO.

Derivado de la era de la tecnología e información en que actualmente vivimos, se nos ha permito y facilitado la comunicación, transferencia y el uso de datos personales de manera masiva y en cuestión de segundos, por lo tanto surge la necesidad de proteger dicha información y a sus respectivos titulares.

La protección de datos personales, es un derecho humano que le otorga a los individuos el poder de controlar la información personal que en algún momento llegaren a compartir con terceros, así como el derecho a que ésta sea utilizada de forma adecuada para evitar daños a su titular.

Mediante la Ley Federal de Protección de Datos Personales en Posesión de los Particulares publicada el cinco de julio de dos mil diez en el Diario Oficial de la Federación, se pretende garantizar el derecho a la protección de los datos personales de los habitantes de México, la cual tienen su fundamento en la reforma constitucional del artículo 16, cuyo texto es el siguiente:

Artículo 16…

Toda persona tiene derecho a la protección de sus datos personales, al acceso, rectificación y cancelación de los mismos, así como a manifestar su oposición, en los términos que fije la ley…

Como se puede observar, se otorga a los titulares de los datos personales el derecho a acceder, rectificar y cancelar su información personal en posesión de terceros, así como oponerse a su tratamiento (Derechos ARCO).

Sin embargo, el mismo precepto constitucional establece que el ejercicio de estos derechos está restringido por las siguientes razones:

Ahora bien, ¿En qué consisten estos derechos denominados ARCO?

Acceso: Éste derecho implica que el titular puede acceder y tener conocimiento si sus datos personales están siendo objeto de tratamiento por parte de un tercero, así como del alcance y particularidades de dicho tratamiento.

Rectificación: Es el derecho que permite al titular solicitar se corrijan sus datos personales tratados, cuando estos sean incorrectos, imprecisos, incompletos o desactualizados.

Cancelación: Éste derecho refiere que el titular puede solicitar en cualquier momento la eliminación de sus datos personales cuando considere que no se les está dando tratamiento conforme a los principios previstos en la ley referida.

Oposición: Es el derecho del titular a solicitar el cese del tratamiento de sus datos personales cuando una situación específica y personal lo requiera para efecto de evitar algún daño, o para un fin específico.

Para poder ejercer estos derechos ante la persona física o moral que da tratamiento a sus datos personales, el titular deberá realizar una Solicitud de Derechos ARCO, misma que, para considerarse válida, deberá contener lo siguiente:

La ley impone a la persona física o empresa que trata los datos personales, la obligación de establecer un procedimiento de recepción y tramitación de las solicitudes de Derechos ARCO presentadas por los titulares. De igual forma deberá informar a los titulares dicho procedimiento, a través del Aviso de Privacidad, especificando las etapas y plazos del mismo.

En caso de que la persona física o empresa no dé respuesta a la solicitud o el titular no esté conforme con la respuesta, podrá presentar una Solicitud de Protección de Datos ante el Instituto Federal de Acceso a la Información y Protección de Datos (IFAI), autoridad que resolverá la procedencia o improcedencia de la respuesta que fue otorgada al titular, o en caso de ausencia de respuesta, requerirá a la persona física o empresa que atienda la solicitud del titular.

Claudia Angélica Ceballos Macías

Pasante en Derecho

Validada por Mtro. Carlos Alberto Pérez Macías

El último momento que tiene el contribuyente de aportar pruebas en una visita domiciliaria.

Por regla general, la autoridad fiscal puede ejercer sus facultades de comprobación para revisar el cumplimiento de obligaciones fiscales de los contribuyentes en cualquier momento, pero sujetándose a los parámetros establecidos en la ley. Es por ello, que la visita domiciliaria, como una de las facultades de comprobación que tiene la autoridad fiscal, se debe realizar respetando las formalidades y los derechos del contribuyente, establecidos tanto en la Constitución Política de los Estados Unidos Mexicanos como en el Código Fiscal de la Federación y la Ley Federal de los Derechos del Contribuyente.

En la práctica de la visita domiciliaria, pueden levantarse actas parciales o complementarias en las que se hagan constar hechos, omisiones o circunstancias de carácter concreto, de los que se tenga conocimiento en el desarrollo de la misma; sin embargo, es hasta el acta final, cuando ya no se podrán levantar actas complementarias. De manera general, el plazo máximo que tiene la autoridad fiscal para concluir una visita domiciliaria, es de doce meses, contados a partir de que se notifique al contribuyente el inicio de facultades de comprobación.

En el presente, abordaremos lo concerniente al plazo de los veinte días que establece el Código Fiscal de la Federación, en su artículo 46, fracción IV, segundo párrafo, del cual se desprende que durante el desarrollo de la visita domiciliaria, los hechos u omisiones que los visitadores adviertan en el ejercicio de su facultad revisora, se consignará circunstanciadamente en actas parciales y al elaborarse la última acta parcial y antes de elaborar el acta final, con la que se concluye la visita domiciliaria, deben transcurrir por lo menos veinte días durante los cuales el contribuyente podrá presentar documentos, libros o registros que desvirtúen los hechos y omisiones, así como optar por corregir su situación fiscal.

Ahora bien, el precepto señalado tiene una razón de ser, dándole al contribuyente el derecho a aportar las pruebas para desvirtuar hechos y omisiones asentadas por parte de los visitadores, teniendo hasta la posibilidad de corregir su situación fiscal. Pero por otro lado, también acarrea la posibilidad de que ante cualquier violación, incumplimiento de las disposiciones fiscales o irregularidad por parte de la autoridad fiscal, el procedimiento fiscalizador puede ser subsanado por ésta. Es de manera regular que la autoridad fiscal, no considere oportuno el levantamiento de las demás actas parciales o complementarias, violando con ello la garantía de audiencia y por consecuencia el precepto aludido, ya que las irregularidades las dan a conocer hasta la última acta parcial.

No obstante lo anterior, al señalar que el contribuyente cuenta con veinte días, no siempre al término de este plazo se levanta el acta final, en virtud, de que en ocasiones pueden transcurrir más días. Lo cual, podrá dar más tiempo para presentar el escrito, siempre y cuando sea antes del levantamiento del acta final, por lo tanto la autoridad fiscal está obligada a admitirlo.

Es de mencionarse, que el desvirtuamiento referido, no es tanto de carácter jurídico, sino más bien documental; debido a que las pruebas que se pueden presentar son documentos, libros o registros para desvirtuar el contenido de la última acta parcial, las cuales en ocasiones resultan no ser las pruebas idóneas, ya que existen otras probanzas, como lo es la pericial en contabilidad u otra donde se requiera la intervención de un perito, mismas que no podrán desarrollase en esta última instancia que tiene el contribuyente para ofrecer dichas probanzas.

Por último, los visitadores no están obligados a valorar las documentales que se presentan en la práctica de la visita domiciliaria, ya que sólo son competentes para hacer constar su exhibición, levantando el acta circunstanciada donde quede asentado la existencia de los documentos aportados por el contribuyente, derivado de que sólo están facultados a asentar los hechos u omisiones que observen durante la visita. Esto no exime, que las actas de visita deban reunir requisitos de fundamentación y motivación, ya que de lo contrario resultarían ilícitas y contrarias al derecho de legalidad y por ello impugnables a través del medio de defensa correspondiente.

En el supuesto de que el visitado no presente documentales o escrito de manifestaciones para desvirtuar los hechos y omisiones, sin importar el motivo, no significa que quede imposibilitado para impugnar la resolución que se dicte en su perjuicio.

Lo anterior, en virtud de que en el mismo precepto, también se precisa que para el caso en que el contribuyente no presente los documentos, libros o registros de referencia o no señale el lugar en que se encuentra, siempre que éste sea el domicilio fiscal o el lugar autorizado para llevar su contabilidad, o no pruebe que aquéllos se encuentran en poder de una autoridad, se tendrán por consentidos. El no haber agotado la inconformidad en contra de los hechos que quedaron asentados en una acta de la visita domiciliaria, tiene el efecto de que el visitado se tenga por conforme con la misma; pero no impedirá a éste impugnar los vicios de legalidad de dicho acto, en la instancia correspondiente.

Es por ello, que debemos tener siempre el conocimiento de nuestros derechos como contribuyentes, para de esta forma, saber que contamos con medios de defensa en contra de los actos de la autoridad, en qué momento los podemos ejercer y que deben de respetar los lineamientos legales existentes al realizar una visita domiciliaria, así como el derecho que tiene el visitado para la aportación de pruebas documentales.

Autora: Lic. Sami Torres Simón.

Área: Corporativo.

Acumulación de montos de actos y operaciones para efectos de la Ley Antilavado.

En virtud de lo establecido en el penúltimo párrafo del artículo 17 de la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita, la cual se conoce comúnmente como “Ley Antilavado”, así como los artículos 7 del Reglamento y 19 de las Reglas de Carácter General a que se refieren la Ley en comento, nace la obligación de dar seguimiento y realizar la acumulación de los actos u operaciones que lleguen o rebasen los umbrales previstos para la identificación de cada actividad vulnerable en particular.

En ese sentido, existen actividades vulnerables, cuyo umbral de identificación no se limita a un determinado monto, más bien, en todo caso siempre son objeto de identificación, por lo que deberán tomarse en consideración todos los actos u operaciones celebrados.

La acumulación se actualiza cuando una persona realiza actos u operaciones por una suma acumulada en un periodo de 6 meses que supere los montos establecidos en cada supuesto para la formulación de Avisos.

Por lo tanto, dicha acumulación inicia con la identificación del cliente o usuario, esto es, cuando el monto de la operación rebase los umbrales para la identificación.

Para realizar la acumulación únicamente se tomarán en cuenta, aquellos montos de actos u operaciones que se hayan identificado, así, en el caso de no identificar los montos de los actos u operaciones dentro del período de 6 meses, dichos montos no se estarán acumulando y por tanto no existirá la obligación de presentar aviso alguno.

Lo anterior, en términos del artículo 7 del Reglamento a que hace referencia la “Ley Antilavado” y cuyo texto es el siguiente:

Artículo 7.- Los actos u operaciones que celebren quienes realicen las Actividades Vulnerables establecidas en el artículo 17 de la Ley con sus Clientes o Usuarios cuya suma acumulada, por tipo de acto u operación, en un periodo de seis meses alcance los montos para la presentación de Avisos a que se refiere el mencionado artículo estarán sujetas a la obligación de presentar Avisos, debiendo considerarse, para tales efectos, únicamente los actos u operaciones que se ubiquen en los supuestos de identificación establecidos en el artículo 17 de la Ley.

Durante el proceso de identificación, se solicitará determinada información y documentación respecto del Cliente o Usuario, así como de la operación en cuestión.

Esclarece lo antes señalado, el ACUERDO por el que se modifican las Reglas de Carácter General a que se refiere la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita, publicadas el 23 de agosto de 2013, publicado en el Diario Oficial de la Federación el 24 de julio de 2014, en específico el párrafo segundo de su artículo 19:

Artículo 19.- …

Para efectos de lo previsto en el párrafo anterior, quienes realicen Actividades Vulnerables acumularán los montos de los actos y operaciones a que se refiere dicho párrafo, en periodos de seis meses.

Ante tales consideraciones, surge la interrogante del momento en que debemos comenzar a acumular dichas operaciones, es decir, determinar el momento en que inicia la obligación de acumular los actos u operaciones.

Si nos damos cuenta, en la Ley no se definen plazos ni periodos para el envío de avisos, por lo que debemos atender a la supletoriedad de la misma de conformidad con la fracción III del artículo 4 de la Ley Federal de Procedimiento Administrativo, en el cual se señala:

Artículo 29. En los plazos establecidos por periodos se computarán todos los días; cuando se fijen por mes o por año se entenderá que el plazo concluye el mismo número de día del mes o año de calendario que corresponda, respectivamente; cuando no exista el mismo número de día en el mes de calendario correspondiente, el término será el primer día hábil del siguiente mes de calendario.

Si el último día del plazo o la fecha determinada son inhábiles o las oficinas ante las que se vaya a hacer el trámite permanecen cerradas durante el horario normal de labores, se prorrogará el plazo hasta el siguiente día hábil.

Cuando el último día del plazo sea inhábil, se entenderá prorrogado hasta el día siguiente hábil.

En ese tenor y en una opinión personal, optamos por la idea de que el cómputo del plazo de los 6 meses, comienza a partir del momento en que se lleva a cabo el primer acto u operación con cada cliente en lo individual, esto ya que la acumulación se realiza por operación.

Siguiendo la regla de la acumulación, en caso de que se realicen operaciones por montos iguales o superiores al umbral de identificación pero que no superen el monto establecido para la formulación de avisos, tales operaciones deberán ser acumuladas y si llegado el periodo de 6 meses consecutivos la suma acumulada alcanza el monto para el aviso, entonces se enviará el reporte de operaciones.

A efecto de esclarecer este criterio, citaremos algunos ejemplos.

Préstamo: Todos los préstamos se identificarán sin importar el monto de los mismos. Por lo que es posible la acumulación de los montos dentro del periodo de 6 meses.

Arrendamiento: En este caso existe un umbral para la identificación y otro para el aviso. En ese sentido existe una excepción en la acumulación; en el caso de que el pago de diversas rentas mensuales se recibiera en una sola exhibición o bien, el pago de la renta se hubiere pactado en forma distinta a la mensual, dicho pago deberá dividirse en el número de rentas mensuales a que correspondan.

Desde luego, existen actividades a las cuales no les resulta aplicable la acumulación tales como la prestación de servicios profesionales.

En contraste a lo anteriormente señalado, cualquier acto u operación que se realice por montos inferiores a los que la Ley establece como umbrales de identificación, no generarán ninguna clase de obligación para los sujetos obligados.

En consecuencia, respecto de aquellas actividades vulnerables que no hayan rebasado el umbral para la presentación de avisos pero que sí hayan sido identificadas, deberá dárseles seguimiento a efecto de monitorear si la suma acumulada dentro del periodo de 6 meses rebasa el umbral para el aviso, en ese caso, deberá enviarse el reporte de operaciones correspondiente.

Por lo tanto, se deberá llevar a cabo la acumulación tomando en consideración solamente los actos u operaciones celebrados con cada Cliente o Usuario en lo individual, por dicho periodo.

Finalmente, reiteramos la importancia de conservar toda aquella documentación que sirva de evidencia y soporte de la acumulación, así como la implementación de políticas y procedimientos que aseguren un debido control de los actos u operaciones en cuestión.

Sin embargo, es de cuestionarse, el momento de la presentación del aviso, por lo que la interrogante es: ¿Debemos presentar el Aviso en el mes posterior inmediato de aquel en que se haya llegado al umbral de aviso por acumulación, dentro del plazo de los 6 meses? O bien ¿Debemos presentar el aviso hasta cumplir el periodo de 6 meses, independientemente de que se haya rebasado el umbral para la acumulación en cualquier mes dentro de dicho periodo?

Lic. Yéssica Montserrát González Nieto

Área: Prevención de Lavado de Dinero

Diferencias entre S.A.P.I. y S.A.

La Sociedad Anónima Promotora de Inversión (S.A.P.I.) es una modalidad de la Sociedad Anónima (S.A.) que voluntariamente se somete al régimen estipulado en la Ley del Mercado de Valores (L.M.V.).

La S.A.P.I. no será objeto de supervisión por parte de la Comisión Nacional Bancaria y de Valores (C.N.B.V.) y no requerirá inscribir sus acciones o los valores que las representen en el Registro Nacional de Valores (R.N.V.) para su emisión y oferta, a menos de que pretendan llevar a cabo una oferta pública.

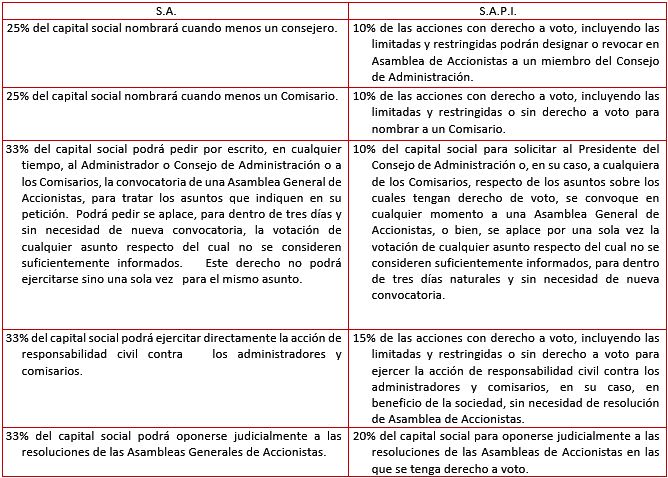

Existen tres diferencias significativas entre una sociedad y otra, la primera consiste en que la L.M.V. requiere que la S.A.P.I. otorgue a sus accionistas minoritarios un mínimo de derechos corporativos con porcentajes de representación menores a aquellos porcentajes de los derechos de los accionistas minoritarios en la S.A.

A continuación se encuentra un cuadro comparativo de los derechos corporativos que los accionistas tienen dentro de una S.A.P.I. y los correspondientes dentro de una S.A:

La segunda diferencia, se refiere a que la L.M.V. permite que los accionistas de la S.A.P.I. puedan prever estipulaciones en los Estatutos Sociales para emitir acciones que limiten o amplíen el reparto de utilidades u otros derechos económicos especiales. Por su parte, la L.G.S.M. no contempla dicha disposición para las S.A.

La tercer y ultima diferencia, radica en que los accionistas de la S.A.P.I., a diferencia de los de la S.A., tienen la posibilidad de convenir entre ellos la obligación de no desarrollar giros comerciales que compitan con la sociedad, limitadas en tiempo, materia y cobertura geográfica, sin que dichas limitaciones excedan de 3 años.

Lo anterior significa que los accionistas de la S.A.P.I. tienen la posibilidad de convenir la confidencialidad de su giro comercial así como de su información, ya que se pudiera ocasionar competencia injusta en el mercado.

En conclusión, ambas sociedades son útiles para los empresarios, ninguna es mejor que otra, sin embargo se debe observar cuál es la finalidad de nuestro negocio para poder escoger aquella que más convenga al caso en específico y poder satisfacer cada una de las necesidades que la empresa demande.

Podemos destacar que la S.A. se encuentra hasta cierto punto limitada por la L.G.S.M., en especial en los derechos económicos de los accionistas, en contraste con la S.A.P.I. que permite mecanismos más eficientes para implementar estrategias de salida del capital privado.

La importancia de destacar las diferencias entre estas sociedades, reside en lograr constituir una sociedad acorde a nuestras necesidades, que cuente con mejores posibilidades de financiamiento y crecimiento empresarial, así como una mayor competitividad y participación en el mercado nacional e internacional.

Lic. Stephania Pérez Chávez

Area: Corporativo

Acuerdos Conclusivos. Alternativa Legal.

El 9 de diciembre de 2013, se publicaron en el Diario Oficial de la Federación, diversas reformas al Código Fiscal de la Federación, entrando en vigor el 1° de enero de 2014, reformas que incluyeron la adición del Capítulo “De los Acuerdos Conclusivos”, creando con esta figura, una mediación entre el Contribuyente y la Autoridad Fiscal.

Como contribuyentes estamos expuestos a las facultades de comprobación de la autoridad fiscal, tales como: Revisiones de la Contabilidad, Visitas Domiciliarias y Revisiones Electrónicas, las cuales tienen como finalidad comprobar que los contribuyentes, responsables solidarios o los terceros con ellos relacionados han cumplido con las disposiciones fiscales y en su caso, determinar las contribuciones omitidas o créditos fiscales.

Los Acuerdos Conclusivos son una mediación en la cual la Procuraduría de la Defensa del Contribuyente, actúa como conciliador entre el Contribuyente y la Autoridad Fiscal, es decir, esta nueva figura otorga una posibilidad para que los contribuyentes celebren un acuerdo con la autoridad fiscal, respecto de hechos u omisiones fiscales detectadas durante el ejercicio de las facultades de comprobación, sin llegar a un Procedimiento Contencioso Administrativo.

De conformidad al Código Fiscal de la Federación, cuando los contribuyentes sean objeto del ejercicio de facultades de comprobación: Revisión de la Contabilidad, Visitas Domiciliarias y Revisiones Electrónicas y no estén de acuerdo con los hechos u omisiones asentados en la última acta parcial, en el acta final, en el oficio de observaciones o en la resolución provisional, podrán optar por la Solicitud de un Acuerdo Conclusivo, el cual podrá referirse a uno o varios hechos u omisiones que el contribuyente detecte. Dicha medida podrá ser tomada, desde que se inician las facultades de comprobación y hasta antes de la notificación de la resolución al procedimiento.

El Acuerdo Conclusivo se tramitará ante la Procuraduría de la Defensa del Contribuyente, señalando mediante documento escrito, las omisiones o hechos consignados en la última acta parcial, en el acta final, en el oficio de observaciones o en la resolución provisional, respectivamente; con los cuales el contribuyente no esté de acuerdo, adjuntando la documentación que se considere necesaria.

El escrito inicial de Solicitud de Acuerdo, deberá contener, entre otros, los siguientes requisitos:

3.-Señalar los hechos u omisiones con los que el Contribuyente, no esté de acuerdo.

4.-Señalar los términos en los que el contribuyente pretende que la autoridad adopte el Acuerdo.

La Procuraduría de la Defensa del Contribuyente dará a conocer el Acuerdo Conclusivo a la autoridad y esta podrá: 1.-Manifestar si acepta o no los términos establecidos, 2.- Señalar los fundamentos y motivos por los que no se acepta, o 3.- Señalar como procedería la aceptación del Acuerdo; en su caso.

Además de lo ya señalado, para dar certeza jurídica, la Procuraduría podrá convocar cuando se estime necesario, a mesas de trabajo; en las cuales se podrán esgrimir argumentos y discutir las observaciones efectuadas, para concluir en un Acuerdo.

La Procuraduría contará con un término de 20 días hábiles, posteriores a la respuesta de la Autoridad, para concluir el procedimiento.

En caso de optar por primera vez a la adopción de un Acuerdo Conclusivo, se tendrá el derecho a la condonación al 100% de las multas, derivadas del procedimiento fiscalizador, sin considerar se llegue o no a un Acuerdo.

Los acuerdos conclusivos celebrados por el contribuyente y la autoridad, no podrán controvertirse, sólo podrán surtir efectos entre las partes y no generarán precedentes.

Bajo tales consideraciones, nos encontramos ante una alternativa legal, con la cual podemos evitar o prevenir un Procedimiento Contencioso Administrativo.

Area: Litigio Fiscal/Administrativo