La hipoteca como alternativa, para garantizar un crédito fiscal ante la autoridad.

De conformidad con el artículo 2893 del Código Civil Federal, “la Hipoteca es una garantía real constituida sobre bienes que no se entregan al acreedor, y que da derecho a éste, en caso de incumplimiento de la obligación garantizada, a ser pagado con el valor de los bienes, en el grado de preferencia establecido por la ley”.

Ahora bien, el Código Fiscal de la Federación establece en la Fracción II del Artículo 141 que el contribuyente podrá garantizar el crédito fiscal cuando solicite la suspensión del procedimiento administrativo de ejecución (PAE), a través de la Hipoteca, garantía que se presentará ante la autoridad exactora.

Por su parte el Reglamento del Código Fiscal de la Federación en la Fracción II del Artículo 81 establece que la Hipoteca se constituirá sobre bienes inmuebles por el 75% del valor de avalúo o del valor catastral.

Los requisitos a considerar para garantizar un crédito fiscal a través de Hipoteca, son los siguientes:

¿Es posible interrumpir la prescripción de un Pagaré?

La prescripción negativa en el pagaré, se da por la inactividad del acreedor al no hacer efectivo su derecho de crédito y por el transcurso del tiempo señalado en La Ley General de Títulos y Operaciones de Crédito, el cual es de tres años. Transcurrido dicho plazo se extinguirá el ejercicio de ese derecho por la vía ejecutiva mercantil.

En ese sentido, si contamos con un pagaré cuyo término de la prescripción está corriendo, existe la posibilidad de interrumpirla y de esa forma evitar la pérdida del ejercicio del derecho en una vía privilegiada.

Existen diversas formas en las que se puede interrumpir la prescripción, impidiendo con ello que por el simple transcurso del tiempo la obligación se vuelva inexigible.

El Código de Comercio en su artículo 2 permite la aplicación supletoria del Código Civil Federal, por ello tomamos el artículo 1168 del citado ordenamiento que establece las formas de interrumpir la prescripción.

Artículo 1168 Código Civil Federal.- La prescripción se interrumpe:

Empezará a contarse el nuevo término de la prescripción, en caso de reconocimiento de las obligaciones, desde el día en que se haga; si se renueva el documento, desde la fecha del nuevo título y si se hubiere prorrogado el plazo del cumplimiento de la obligación, desde que éste hubiere vencido.

Adicionalmente se puede observar en la legislación que al efectuarse cualquiera de estas formas de interrupción de la prescripción respecto de un deudor solidario, se interrumpirá también respecto de los otros, si es el caso en el que el acreedor esté de acuerdo en la división de la deuda, y solo le exige su parte correspondiente no se tendrá por interrumpida la prescripción respecto de los demás, lo anterior también aplica a los herederos del deudor. En caso de que la prescripción fuera contra el deudor principal se tendrá por interrumpida de igual forma la de su fiador.

El objetivo de interrumpir la prescripción es no tomar en consideración el tiempo transcurrido desde que empezó a correr la prescripción y de esa forma estar en posibilidad de demandar por la vía ejecutiva mercantil, que tiene como principal beneficio la obtención de una garantía de pago desde el inicio del juicio mediante el embargo de bienes propiedad del demandado.

Si se diera el caso en el que no se puede evitar la prescripción del pagaré, no se pierde el derecho, el deudor no se libera de la obligación de pago, solamente se actualiza la pérdida del derecho del acreedor para ejercitar la acción cambiaria que pudiera hacer valer, quedándole una segunda acción causal por la vía ordinaria civil en la que tendrá que esperarse hasta la sentencia para pedir el embargo.

Con las ideas anteriores, se precisa que si se tiene un pagaré prescrito por la vía privilegiada, el acreedor aun está en posibilidad para reclamar el pago de dicho documento.

Autora: Gabriela Velázquez de Jesús

Pasante en Derecho

Validada por Lic. Alfredo Miguel García

Área: Litigio Empresarial.

¿Qué es la Economía de Opción?

La economía de opción o también denominada, planeación fiscal, es como señala el autor Pont Clemente, recordando que esta figura se consagró en los años 50´s del siglo pasado, utilizando esa expresión para diferenciar del fraude a la ley establecido en la materia tributaria y para destacar las particularidades que presentaba la misma en relación con otros conceptos que podían conducir a un mismo resultado (ahorro de impuestos), pero que presentaban mostraban diferencias entre sí.

El sustento de la economía de opción se encuentra en la autonomía de la voluntad del contribuyente, específicamente en la libertad de actuación del hacer jurídico. La economía de opción opta por la forma jurídica bajo la que va a realizar el negocio pretendido, sin que esa nueva forma jurídica bajo la que va a realizar el negocio pretendido, suponga un encubrimiento de la verdadera realidad buscada, sino que, con ella se consiga la misma finalidad pero a través de otros instrumentos jurídicos correctamente utilizados según su respectiva ratio iuris.

La economía de opción entendida como, expresión tributaria de la autonomía de la voluntad, comprende sin lugar a duda, el derecho del contribuyente a sostener un criterio razonado y razonable distinto del que sustente la hacienda pública, precisamente en la medida en que los ciudadanos gozan de las libertades de pensamiento y de interpretación, directamente nacidas de su dignidad como personas. En este sentido, se debe señalar que en muchas ocasiones la compleja redacción de las leyes, las dificultades para conocer el derecho vigente y, en general, la persistente situación de inseguridad jurídica en materia tributaria, producen evidentes lagunas normativas o pueden conducir sin violencia a la formulación de soluciones distintas para un mismo caso de la vida económica, lo que eventualmente finalizará con el planteamiento de una discrepancia interpretativa entre la hacienda pública y el contribuyente.

Una de las características principales de la economía de opción según señala Pont Clemente, radica en que los negocios jurídicos produzcan consecuencias sobre las declaraciones de otros tributos, aunque no las tengan en el tributo principal al sostenerse la improcedencia del mismo, lo anterior es un indicio característico de la existencia de la economía de opción.

La postura más tradicional respecto a la economía de opción, es la que señala la forma en que el contribuyente discrepa y que va más allá de una aceptación simple del error como causa de exclusión de la antijuridicidad, tiene una razón adicional que es la pretensión de que para cada negocio jurídico existe una y sólo una vía fiscalmente aceptable, es uno de los espejismos más difundidos en la cultura de los funcionarios de la hacienda pública. Dicha postura, no responde a las necesidades económicas y prácticas de los empresarios, los cuales al ser parte de un mundo globalizado, requieren una adaptación a los parámetros de competitividad, siendo justo en ese momento que las decisiones que cada uno toma tienen diversas repercusiones de índole fiscal, dicha movilidad y decisiones son las que chocan con un lento acoplamiento por parte de la autoridad administrativa.

Pues bien, la propia falta de comprensibilidad de las leyes tributarias puede conducir, fácilmente, a la convicción ética de que resulta imperativo pagar el máximo de impuestos que a uno le correspondan. La economía de opción tiene como fin la concordancia entre lo formalizado y la realidad, por ningún motivo se da la simulación, adicionalmente, no contraría la letra legal y en todo caso pretende procurar un ahorro tributario, por lo que en un breve razonamiento podemos señalar que la economía de opción no atenta a lo querido por el espíritu de la ley.

Es justo en el punto que nos encontramos que vale la pena la elaboración de la diferenciación entre el Fraude a la Ley Fiscal, respecto de la economía de opción, por lo tanto debemos atraer las características del Fraude a la Ley Fiscal, las cuales son:

Se considera que la tipicidad en materia tributaria cobra especial relevancia toda vez que sólo estará logrando por el impuesto, aquél de naturaleza económica o jurídica que haya sido contemplado por el legislador dentro del hecho imponible de dicha contribución. De esta manera García Novoa, señala que “el derecho tributario es un sistema tasado de creación de obligación regido por el principio de tipicidad, se podría como principio general, que las lagunas son queridas por el legislador o, al menos no expresamente rechazadas”.

De esta manera, se podrá sostener que los resquicios legales que permiten al contribuyente realizar un ahorro de impuestos responden a una intención del legislador de establecer un hecho imponible que grave un determinado negocio, hecho o acto que no se encuentre gravado con ningún impuesto y ello no puede merecer critica ni reproche legal alguno.

Cabe referir al presente estudio el cuestionamiento planteado por el autor Lalanne , respecto a por qué un contribuyente tiene que recurrir a una forma jurídica que le implique mayores impuestos si la propia ley le permite o mejor dicho no le prohíbe abonar menos impuestos o inclusive, no pagar impuestos por ese acto o negocio realizado y tal actuar no puede considerarse como ilícito. La respuesta parece ser clara conforme a lo estudiado y ello es así porque, como señala García Novoa si el negocio realizado por el contribuyente es lícito y con causa real, la persecución de un fin fiscal no sólo debe ser admitida sino que desde el punto de vista del derecho la misma resulta irrelevante.

Para el caso específico de México a través del artículo 6 del Código Fiscal de la Federación, surge la causación de las contribuciones, es decir, la deuda tributaria a la cual se puede sujetar el contribuyente tal cual lo señala el primer párrafo del referido precepto, cuyo texto es el siguiente:

Artículo 6o.- Las contribuciones se causan conforme se realizan las situaciones jurídicas o de hecho, previstas en las leyes fiscales vigentes durante el lapso en que ocurran.

La realidad es que dicho artículo no es contundente al establecer el momento oportuno del hecho generador o la determinación del momento económico jurídico de ingreso al patrimonio de contribuyente, sin embargo el fin de dicho artículo versa sobre el establecimiento del hecho imponible, base imponible y la respectiva conjugación de la devengación de tributo.

Para ejemplificar tal situación, es prudente atraer la siguiente tesis emitida por el Poder Judicial de la Federación:

OBLIGACIONES FISCALES. LA AUTODETERMINACIÓN DE LAS CONTRIBUCIONES PREVISTA EN EL ARTÍCULO 6o. DEL CÓDIGO FISCAL DE LA FEDERACIÓN NO CONSTITUYE UN DERECHO, SINO UNA MODALIDAD PARA EL CUMPLIMIENTO DE AQUÉLLAS A CARGO DEL CONTRIBUYENTE.

Con la tesis mencionada, se puede observar que no existe en el marco legal mexicano impedimento para la generación de ahorro tributario mediante la aplicación de la economía de opción, ya sea a través de estímulos, créditos, exenciones, regímenes preferenciales y compensaciones entre otros esquemas.

En México según expone Reyes Corona, las diversas economías de opción, en ocasiones son tildadas de prácticas evasivas del entero de las contribuciones que llegasen a corresponder, puesto que, el Servicio de Administración Tributaria da a conocer de forma masiva “las prácticas que considera lesivas de sus intereses, pero vale la pena aclarar que cuando se trata de prácticas que son a favor de los contribuyentes, estas en ocasiones no son publicitadas”.

Para finalizar, el presente apartado, se pueden puntualizar algunos aspectos de la economía de opción, tales como:

La Litis Abierta en el Juicio Contencioso Administrativo.

La Litis Abierta es un principio que quedo establecido a partir del 1° de enero de 1996, con la reforma de algunos artículos del Título VI “Del Juicio Contencioso Administrativo” del Código Fiscal de la Federación(CFF), específicamente en el artículo 197 en su tercer párrafo: “Cuando la resolución recaída a un recurso administrativo no satisfaga el interés jurídico del recurrente y éste la controvierta, se entenderá que simultáneamente impugna la resolución recurrida en la parte que continúe afectándolo, pudiendo hacer valer conceptos de impugnación no planteados en el recurso.“. disposición que se derogó y se trasladó al artículo 1° de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

A partir del 1° de diciembre de 2005, quedó redactado de la siguiente manera:

“Los juicios que se promueva ante el Tribunal Federal de Justicia Fiscal y Administrativa, se regirán por las disposiciones de esta Ley, sin perjuicio de lo dispuesto por los tratados internacionales de que México sea parte. A falta de disposición expresa se aplicará supletoriamente el Código Federal de Procedimientos Civiles, siempre que la disposición de este último ordenamiento no contravenga las que regulan el juicio contencioso administrativo federal que establece esta Ley.”

“Cuando la resolución recaída a un recurso administrativo, no satisfaga el interés el interés jurídico del recurrente, y éste la controvierta en el juicio contencioso administrativo federal, se entenderá que simultáneamente impugna la resolución recurrida en la parte que continúa afectándolo, pudiendo hacer valer conceptos de impugnación no planteados en el recurso.”

“Asimismo. Cuando la resolución a un recurso administrativo declare por no interpuesto o lo deseche por improcedente, siempre que la Sala Regional competente determine la procedencia del mismo, el juicio contencioso administrativo procederá en contra de la resolución objeto del recurso, pudiendo en todo caso hacer valer conceptos de impugnación no planteados en el recurso.”

A través de este principio se persigue que la tutela de los derechos y los intereses jurídicos de los administrados puedan cumplirse con eficacia, existiendo para ello, diversos mecanismos legales, que puede ser presentados ante la autoridad que dictó el acto que le agravie y que recibe el nombre de recurso administrativo, o bien, se puede recurrir vía juicio contencioso administrativo.

Cabe señalar que uno de los fines del recurso administrativo, como medio de defensa, establecido previamente por la ley, es que la administración pública, nuevamente revise sus actos, cuya resolución podrá ser confirmando, modificando o revocando el acto; por tal motivo, se le otorga este medio defensivo al particular, para evitar una posible controversia de índole jurisdiccional. Sin embargo, como no siempre es posible, se acude al juicio contencioso administrativo.

Lo anterior, trae como consecuencia que la situación de la autoridad administrativa cambie, primero como emisora del acto en el procedimiento administrativo y luego como juez y parte, al resolver el recurso administrativo y finalmente como demandada en el juicio.

Debe señalarse que el recurso administrativo, esto es, el recurso de revocación, que regula el Código Fiscal de la Federación, es diferente a otros, ya que de acuerdo con los criterios emitidos por la Suprema Corte de Justicia de la Nación , los recursos administrativos por regla general son de “Litis Cerrada”, esto es, que no es posible analizar los alegatos, manifestaciones, ni medios de prueba que no fueron ofrecidos ni presentados en el procedimiento de origen; por tanto, debido a que en el juicio contencioso administrativo se permite la Litis Abierta, da la posibilidad que en el juicio contencioso administrativo se puedan formular conceptos de impugnación no expresados en el recurso administrativo que se haya intentado previamente en sede administrativa.

Por lo que en el juicio contencioso administrativo, conforme a este principio, la parte actora puede impugnar principalmente:

Autora: Lic. Sami Torres Simón. Área: Corporativo.

RECURSO DE REVISIÓN. Su improcedencia en contra de Sentencias definitivas emitidas en el Juicio Contencioso Administrativo en la Vía Sumaria.

En términos del artículo 63 de la Ley Federal de Procedimiento Contencioso Administrativo a través del Recurso de Revisión, la autoridad podrá impugnar las resoluciones emitidas por el Pleno, las Secciones de la Sala Superior o Salas Regionales del Tribunal Federal de Justicia Fiscal y Administrativa (TFJFA), que:

La autoridad interpondrá el Recurso de Revisión a través de la unidad administrativa encargada de su defensa jurídica o por la entidad federativa coordinada en ingresos federales correspondiente, siendo competente para resolver el Tribunal Colegiado de Circuito competente, dentro de los 15 días siguientes a aquél en que surta efectos la notificación respectiva.

En esa tesitura, el Recurso de Revisión es procedente en contra de resoluciones emitidas por el TFJFA, en específico las dictadas por el Pleno, por las Secciones de la Sala Superior y las Salas Regionales, por lo que refiere al último de los supuestos, el artículo 31 de la Ley Orgánica del Tribunal Federal de Justicia Fiscal y Administrativa indica:

“Artículo 31.-El Tribunal tendrá Salas Regionales, con jurisdicción en la circunscripción territorial que les sea asignada, integradas por tres Magistrados cada una.Las Salas Regionales conocerán de los juicios que se promuevan en los supuestos señalados en los artículos 14 y 15 de esta Ley, con excepción de los que corresponda resolver al Pleno o a las Secciones de la Sala Superior.

En los juicios en la Vía Sumaria, el Magistrado que haya instruido el juicio lo resolverá, en términos de lo previsto en la Ley Federal de Procedimiento Contencioso Administrativo.”

Del artículo transcrito se observa que las Salas Regionales se integran de tres Magistrados, por su parte el artículo 35 de la Ley Orgánica del Tribunal Federal de Justicia Fiscal y Administrativa, indica que la Sala Regional deberá integrarse por tres Magistrados, para que las sesiones tengan validez.

Aunado a lo anterior, el artículo 104, fracción III, de la Constitución Política de los Estados Unidos Mexicanos preceptúa que los Tribunales de la Federación conocerán de los recursos de revisión que se interpongan contra las resoluciones definitivas de los tribunales de lo contencioso- administrativo, sólo en los casos que señalen las leyes.

Ante tales consideraciones, se concluye que las sentencias dictadas en la Vía Sumaria por los Magistrados Instructores no son dictadas por la Sala Regional de manera colegiada, por ende este tipo de resoluciones no se encuentran previstas en los supuestos de procedencia que establece el artículo 63 de la Ley Federal de Procedimiento Contencioso Administrativo, para el Recurso de Revisión.

Por lo que si el Recurso de Revisión sólo procede en los casos específicos señalados en la Ley Federal de Procedimiento Contencioso Administrativo; la sentencia dictada en un procedimiento tramitado en la Vía Sumaria, no puede ser impugnada por la autoridad demandada.

En estas circunstancias cuando se emita una sentencia que resuelva declarar la nulidad lisa y llana o nulidad para efectos, de:

a) Las resoluciones definitivas cuyo importe no exceda de cinco veces el salario mínimo general vigente en el Distrito Federal elevado al año al momento de su emisión, tratándose de:

b) Las resoluciones definitivas que se dicten en violación a una tesis de jurisprudencia de la Suprema Corte de Justicia de la Nación en materia de inconstitucionalidad de Leyes, o a una jurisprudencia del Pleno de la Sala Superior del Tribunal Federal de Justicia Fiscal y Administrativa.

Resoluciones que se impugnan en la Vía Sumaria; la autoridad se encontrará impedida para impugnar la Sentencia que se haya pronunciado. Otorgando así, certeza al gobernado sobre la eficacia de la resolución emitida.

Área:Litigio Fiscal/Administrativo

Autora:Lic. Carina Beatriz Rosales Díaz.

Puntos claves del Comercio Electrónico.

El Comercio Electrónico en nuestra legislación encuentra su principal regulación dentro del Código de Comercio en sus artículos 80, 89 al 114, 1205 y 1298-A, motivo por el cual dentro del presente texto resaltaremos algunos de sus principales.

Para efectos de crear una generalidad estableceremos que el comercio electrónico es cualquier acto de comercio que tenga por objeto el intercambio, la adquisición y el consumo de bienes o servicios a través de medios electrónicos, ópticos o cualquier otra tecnología a cambió de un precio.

Dentro del marco legal aplicable al Comercio Electrónico existen reglas referentes al Emisor, Destinatario, Intermediario, Parte en que Confía y Mensaje de Datos, los cuales son definidos en el Artículo 89 del Código de Comercio, de la siguiente forma:

I) Destinatario: La persona designada por el Emisor para recibir el Mensaje de Datos, pero que no esté actuando a título de Intermediario con respecto a dicho Mensaje.

II) Emisor: Toda persona que, al tenor del Mensaje de Datos, haya actuado a nombre propio o en cuyo nombre se haya enviado o generado ese mensaje antes de ser archivado, si éste es el caso, pero que no haya actuado a título de Intermediario.

III) Intermediario: En relación con un determinado Mensaje de Datos, se entenderá toda persona que, actuando por cuenta de otra, envíe, reciba o archive dicho Mensaje o preste algún otro servicio con respecto a él.

IV) Mensaje de Datos: La información generada, enviada, recibida o archivada por medios electrónicos, ópticos o cualquier otra tecnología.

V) Parte que Confía: La persona que, siendo o no el Destinatario, actúa sobre la base de un Certificado o de una Firma Electrónica.

El documento, contrato u otro que sea entregado como parte de un acto jurídico pactado a través de mensajes de datos enviados a los correos electrónicos que correspondan, se regirá por las siguientes reglas, aplicables a cada uno de los cuestionamientos que a continuación se desarrollan.

¿Cuándo se debe entender que el contrato, documento u otro “proviene” de aquella persona que tenga obligación de emitirlo?

Para efectos de dar respuesta a lo anterior, precisemos que la persona obligada a la emisión del documento de que se trate, tendrá el nombre de Emisor, ahora bien se deberá entender que el mensaje de datos proviene del Emisor cuando se esté en alguno de los siguientes supuestos:

Haya sido enviado por el propio Emisor;

Cuando usando medios de identificación, tales como claves o contraseñas del Emisor o por alguna persona facultada para actuar en nombre del Emisor respecto a ese Mensaje de Datos; o

Por un Sistema de Información programado por el Emisor o en su nombre para que opere automáticamente.

Lo anterior, encuentra su fundamento en el Artículo 90 bis del Código de Comercio. Una vez que el Destinatario o la Parte que confía, observen la existencia de un mensaje de datos proveniente del emisor deberá actuar según lo acordado entre las partes o en su caso de conformidad con lo señalado en las primeras dos fracciones del Artículo 90 Bis del Código de Comercio:

Artículo 90 bis. Se presume que un Mensaje de Datos ha sido enviado por el Emisor y, por lo tanto, el Destinatario o la Parte que Confía, en su caso, podrá actuar en consecuencia, cuando:

I. Haya aplicado en forma adecuada el procedimiento acordado previamente con el Emisor, con el fin de establecer que el Mensaje de Datos provenía efectivamente de éste, o

II. El Mensaje de Datos que reciba el Destinatario o la Parte que Confía, resulte de los actos de un Intermediario que le haya dado acceso a algún método utilizado por el Emisor para identificar un Mensaje de Datos como propio.

De lo anterior, se intuye que las partes involucradas en un acto jurídico pueden establecer los mecanismos de identificación que deseen y que los mismos deberán ser aplicados a los mensajes de datos.

Por otra parte, existen cuestiones que pueden variar los efectos en el mensaje de datos tales como, errores en el mismo, diferentes destinatarios, etc., por tal motivo, se deberán guiar por las excepciones establecidas en el mismo artículo 90 BIS del Código referido, mismas que a continuación se citan:

I. A partir del momento en que el Destinatario o la Parte que Confía, haya sido informado por el Emisor de que el Mensaje de Datos no provenía de éste, y haya dispuesto de un plazo razonable para actuar en consecuencia, o

II. A partir del momento en que el Destinatario o la Parte que Confía, tenga conocimiento, o debiere tenerlo, de haber actuado con la debida diligencia o aplicado algún método convenido, que el Mensaje de Datos no provenía del Emisor.

Salvo prueba en contrario y sin perjuicio del uso de cualquier otro método de verificación de la identidad del Emisor, se presumirá que se actuó con la debida diligencia si el método que usó el Destinatario o la Parte que Confía cumple con los requisitos establecidos en este Código para la verificación de la fiabilidad de las Firmas Electrónicas.

Como se muestra en la transcripción anterior, la utilización de las reglas señaladas se encuentra envestida de valor probatorio en controversias que se pudiesen llegar a suscitar.

Hasta este punto hemos establecido las reglas para la identificación tanto del emisor como las de autenticación del mensaje de datos por parte del destinatario o parte en que confía.

¿Cuál es el momento de emisión y recepción del Mensaje de Datos que incluye el documento o contrato?

En lo referente al momento de emisión del Mensaje de datos, el Código de comercio en su Artículo 91 Bis establece que “Salvo pacto en contrario entre el Emisor y el Destinatario, el Mensaje de Datos se tendrá por expedido cuando ingrese en un Sistema de Información que no esté bajo el control del Emisor o del Intermediario”.

El Código de Comercio determina los momentos de recepción del Mensaje de Datos, mismas que a continuación se mencionan en el artículo 91 del referido Código:

Si el Destinatario ha designado un Sistema de Información para la recepción de Mensajes de Datos, ésta tendrá lugar en el momento en que ingrese en dicho Sistema de Información;

De enviarse el Mensaje de Datos a un Sistema de Información del Destinatario que no sea el Sistema de Información designado, o de no haber un Sistema de Información designado, en el momento en que el Destinatario recupere el Mensaje de Datos, o

Si el Destinatario no ha designado un Sistema de Información, la recepción tendrá lugar cuando el Mensaje de Datos ingrese a un Sistema de Información del Destinatario.

¿Cuál es el tratamiento para los acuses de los mensajes de datos?

La importancia de los acuses en materia de comercio electrónico radica en conocer los momentos de surtimiento de efectos del Mensaje de Datos, así como el cumplimiento con los requisitos que las Partes pueden establecer para efectos del comercio electrónico.

Lo anterior, se encuentra regulado dentro del Artículo 92 del Código de Comercio el cual a la letra señala:

“Artículo 92. En lo referente a acuse de recibo de Mensajes de Datos, se estará a lo siguiente:

I. Si al enviar o antes de enviar un Mensaje de Datos, el Emisor solicita o acuerda con el Destinatario que se acuse recibo del Mensaje de Datos, pero no se ha acordado entre éstos una forma o método determinado para efectuarlo, se podrá acusar recibo mediante:

a) Toda comunicación del Destinatario, automatizada o no, o

b) Todo acto del Destinatario, que baste para indicar al Emisor que se ha recibido el Mensaje de Datos.

II. Cuando el Emisor haya indicado que los efectos del Mensaje de Datos estarán condicionados a la recepción de un acuse de recibo, se considerará que el Mensaje de Datos no ha sido enviado en tanto que no se haya recibido el acuse de recibo en el plazo fijado por el Emisor o dentro de un plazo razonable atendiendo a la naturaleza del negocio, a partir del momento del envío del Mensaje de Datos;

III. Cuando el Emisor haya solicitado o acordado con el Destinatario que se acuse recibo del Mensaje de Datos, independientemente de la forma o método determinado para efectuarlo, salvo que:

a) El Emisor no haya indicado expresamente que los efectos del Mensaje de Datos estén condicionados a la recepción del acuse de recibo, y

b) No se haya recibido el acuse de recibo en el plazo solicitado o acordado o, en su defecto, dentro de un plazo razonable atendiendo a la naturaleza del negocio.

El Emisor podrá dar aviso al Destinatario de que no ha recibido el acuse de recibo solicitado o acordado y fijar un nuevo plazo razonable para su recepción, contado a partir del momento de este aviso. Cuando el Emisor reciba acuse de recibo del Destinatario, se presumirá que éste ha recibido el Mensaje de Datos correspondiente;

IV. Cuando en el acuse de recibo se indique que el Mensaje de Datos recibido cumple con los requisitos técnicos convenidos o establecidos en ley, se presumirá que ello es así.

Adicionalmente a lo establecido en los cuestionamientos realizados existe un punto importante y es el que nuestro derecho reconoce en los documentos electrónicos un valor probatorio del cual se encuentran investidos tanto el Artículo 210 del Código Federal de Procedimientos Civiles, como en el Artículo 1205 y 1298 – A del Código de Comercio, para este último establece que para valorar la fuerza probatoria del Mensaje de Texto, se estimará la fiabilidad del método en que haya sido generado, archivado, comunicado o conservado.

Mtro. Carlos Alberto Pérez Macías

Director Jurídico PÉREZ MACEDO S.C.

La controversia en el Contrato de Adhesión.

El contrato de adhesión puede entenderse como el acto jurídico por el cual una de las partes establece un contenido prefijado al que se adhiere la otra parte sin intervenir en la elaboración del mismo, de tal modo que la conclusión del contrato no va precedida por una discusión entre las partes contratantes respecto del contenido del mismo.

Es decir, uno de los contratantes, está emitiendo una voluntad reglamentaria, mientras que el otro, se encuentra en la imposibilidad de discutir los términos del contrato y acepta las condiciones preestablecidas, con la finalidad de que se celebre una operación jurídica. Las cláusulas deben ser puras y simplemente aceptadas por los interesados que desean contratar, quienes lo harán respetando el contenido que, con carácter inmodificable, se da al contrato.

La Ley Federal de Protección al Consumidor en su artículo 85, establece lo siguiente:

“Artículo 85.- Para los efectos de esta ley, se entiende por contrato de adhesión el documento elaborado unilateralmente por el proveedor, para establecer en formatos uniformes los términos y condiciones aplicables a la adquisición de un producto o la prestación de un servicio, aun cuando dicho documento no contenga todas las cláusulas ordinarias de un contrato. Todo contrato de adhesión celebrado en territorio nacional, para su validez, deberá estar escrito en idioma español y sus caracteres tendrán que ser legibles a simple vista y en un tamaño y tipo de letra uniforme.

Además, no podrá implicar prestaciones desproporcionadas a cargo de los consumidores, obligaciones inequitativas o abusivas, o cualquier otra cláusula o texto que viole las disposiciones de esta ley.”

Algunos ejemplos de contratos de adhesión son los relativos al suministro de energía eléctrica, servicio telefónico, de internet, transporte terrestre, aéreo o marítimo y servicio de hotelería, en los que el cliente acepta los términos y condiciones que el proveedor previamente ha estipulado en los contratos preparados para el público en general.

La controversia de éste tema, radica en la importancia de la voluntad de las partes en dicha celebración contractual, algunos autores expresan que en el contrato de adhesión no existe tal acuerdo de voluntades; ya que acuerdo de voluntades implica “un arreglo de dos o más personas” y en éste caso se está subordinado a una declaración unilateral de la voluntad que ya está previamente impuesta, por lo tanto señalan que no existe tal contrato de adhesión.

Contrato se define como un acuerdo de voluntades que produce o transfiere derechos y obligaciones mientras que el convenio es un acuerdo de voluntades que crea, transfiere, modifica o extingue obligaciones. En relación a lo anterior, ambos conceptos contemplan un acuerdo de voluntades entre las partes, que no es más que aquél que se entiende como el pacto o arreglo al que llegan las partes en una negociación y que pueden formalizarlo conforme a la ley.

Para la existencia de un contrato se requieren dos elementos esenciales, el objeto que pueda ser materia del contrato y el consentimiento entre las partes; en consecuencia, los contratos se perfeccionan con el mero consentimiento y desde el perfeccionamiento se obligan los contratantes no sólo al cumplimiento de lo expresamente pactado, sino a las consecuencias que, según su naturaleza son conforme a la buena fe, al uso o a la ley, a excepción de aquellos contratos que deben revestir una forma requerida por la ley.

Los autores que expresan su negativa en atención al contrato de adhesión se escudan en el entendido de que con frecuencia, dentro del clausulado del contrato, existen algunas cláusulas desfavorables a los intereses de la parte adherida, y como ha quedado expuesto, ésta última no puede manifestar su inconformidad ni intervenir en la modificación del contrato. Lo antepuesto significa un desequilibrio en los derechos y obligaciones adquiridos.

En nuestra opinión, es cierto que la parte contratante no interviene en la elaboración del instrumento, sin embargo, al momento de manifestar expresamente su aceptación bajo los términos y condiciones del mismo, está manifestando su consentimiento y por lo tanto se entiende como un acuerdo de dos voluntades, ya que si no fuera su voluntad celebrar dicho contrato, simplemente negaría su aceptación.

Por su parte, los proveedores deberán llevar a cabo de manera obligatoria el registro de modelos de contrato de adhesión ante la Procuraduría Federal del Consumidor (PROFECO), cuando así lo establezca la Ley Federal de Protección al Consumidor, una norma oficial mexicana o cualquier otro ordenamiento legal aplicable.

En estos casos, PROFECO revisa que los contratos de adhesión no contengan cláusulas abusivas o lesivas e inequitativas a los intereses de los consumidores.

En conclusión, el contrato de adhesión integra un completo acuerdo de voluntades, ya que el contratante al momento de aceptar y firmar el contrato, está manifestando su consentimiento respecto del contenido.

Autor: Lic. Stephania Pérez Chávez

Área: Corporativo

La limitación del uso de efectivo y metales como forma de liquidación de las actividades vulnerables.

Por limitación en el uso de efectivo y metales nos referimos a la prohibición del cumplimiento de obligaciones de liquidación o pago, así como la aceptación del mismo, mediante el uso de monedas y billetes, así como metales preciosos, a partir de determinados montos para las diversas actividades vulnerables.

En ese tenor, la Ley Monetaria de los Estados Unidos Mexicanos expresa que la unidad del sistema monetario es el peso, y que la moneda en circulación podrá manejarse mediante billetes y monedas metálicas acuñadas ya sea en oro o plata y cuyo peso, cuño y demás características se determinará en los decretos que al respecto emite el Estado Mexicano.

Algunas consideraciones para la realización de los pagos, se describen en la referida Ley:

Los pagos en efectivo de obligaciones en moneda nacional cuyo importe comprenda fracciones de la unidad monetaria que no sean múltiplos de cinco centavos, se efectuarán ajustando el monto del pago al múltiplo de cinco centavos más próximo a dicho importe.

Los pagos cuya realización no implique entrega de efectivo se efectuarán por el monto exacto de la obligación.

Las oficinas públicas de la Federación, Estados y Municipios, estarán obligadas a recibir las monedas a que se refiere el artículo que antecede, sin limitación alguna, en el pago de toda clase de impuestos, servicios o derechos.

Las obligaciones de pago por cualquier suma en moneda mexicana se denominarán invariablemente en pesos y, en su caso, sus fracciones en centavos. Dichas obligaciones se solventarán mediante la entrega, por su valor nominal, de billetes del Banco de México o monedas metálicas y monedas metálicas conmemorativas.

Otra referencia del uso de efectivo y metales la encontramos en la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita, en cuanto que el uso de efectivo comprende las monedas y billetes; en moneda nacional o divisa y metales preciosos; como el oro, la plata y el platino.

Como se puede observar, el pago en efectivo no está prohibido en nuestro país no obstante, se ha intentado desalentar su utilización, ello con la finalidad de prevenir el lavado de dinero mediante la dispersión de recursos económicos producto de ilícitos, como el tráfico de drogas y el secuestro, dentro de la economía legal.

Dicho criterio ha sido objeto de estudio, resuelto y sustentado por la Segunda Sala de la Suprema Corte de Justicia de la Nación dentro de la tesis por reiteración intitulada “Prevención e identificación de operaciones con recursos de procedencia ilícita. La ley federal relativa no viola el derecho a la libertad de trabajo y de comercio”.

Sin embargo, el pago en efectivo sigue siendo una costumbre en México, más aún en zonas en las que se hace uso del trueque y en aquellos sectores de la población que van al día con sus gastos y realizan gran parte de sus compras en tiendas, misceláneas o establecimientos que viven en la informalidad y no cuentan con los medios sistematizados que les permitan operar con tarjetas de crédito o débito, monedero electrónico u otro medio electrónico. Por lo que, la utilización del sistema de pagos bancarios será una medida aplicable en zonas donde exista mayor infraestructura de servicios financieros.

Así las cosas, debemos reconocer que el crecimiento y universalización de los circuitos bancarios ha propiciado una mejora en la seguridad y celeridad de las transacciones. Dicho fenómeno debió haber arrasado con los movimientos internacionales de efectivo, situación que no se ha logrado, seguramente, por los desarrollos preventivos de lavado de dinero que las autoridades han implantado.

Por otra parte, resulta relevante destacar que no en todos los países está limitado el uso de efectivo y metales, como lo es en el caso de España; esto ya que dentro de las Recomendaciones del Grupo de Acción Financiera Internacional no se prevé está disposición, por lo que queda a la libre decisión de sus Estados miembros. Lo anterior, si consideramos que en países como Estados Unidos no existe una limitante para el pago en efectivo por bienes o servicios menores a los 10,000.00 USD.

De igual forma en México, la Unidad de Inteligencia Financiera, ha identificado como una de las principales tipologías de lavado de dinero al uso de efectivo. Señalando que el uso de efectivo para realizar grandes operaciones, sigue siendo una alerta de actividad inusual, insegura y poco práctica, por lo que no es entendible que sea la mejor opción para realizar operaciones importantes, cuando existen otros mecanismos alternativos de pago, particularmente en países con una industria financiera desarrollada.

Ahora bien, por lo que corresponde a la materia de prevención de lavado de dinero aplicable a las entidades no financieras, se puede observar que no existe para todas las actividades vulnerables, un umbral que limite el uso de efectivo y metales como forma de liquidación, entiéndase pago.

Por ello es que se implementaron algunos umbrales para el control de la liquidación de determinadas operaciones comerciales consideradas como actividades vulnerables.

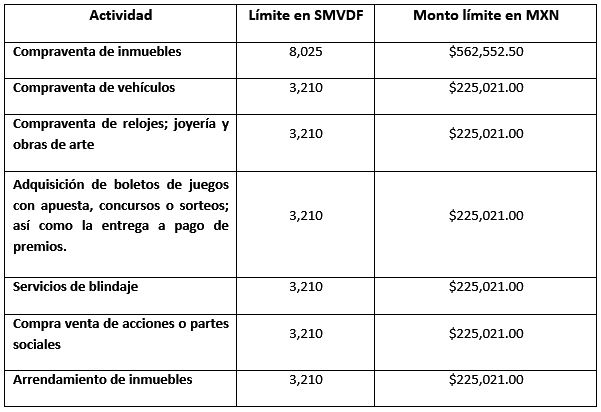

A continuación se muestra la tabla de umbrales que limitan el uso de efectivo y metales como medio de pago y aceptación del mismo:

Lo anterior, no implica que el pago en efectivo esté prohibido, simplemente refiere a una limitación por los montos arriba señalados, la cantidad restante del pago podrá cubrirse con formas complementarias de pago tales como; cheque, transferencia, tarjeta de crédito, tarjeta de débito, tarjeta de prepago, orden de pago y/o giro.

Como se puede observar, el sistema de prevención de lavado de dinero implementado por nuestro país a las entidades no financieras, está saturando a la autoridad de información innecesaria, nos referimos a los avisos enviados por la realización de actividades vulnerables por montos inferiores a $50,000.00 pesos 00/100 M.N. Situación que está provocando retardar a la autoridad en la investigación de actividades sospechosas que pudieran estar lavando el dinero.

Autora: Lic. Yéssica Montserrát González Nieto

Área: Prevención de Lavado de Dinero

Conceptos de Derecho Común aplicados en el Derecho Tributario.

En la práctica profesional de abogados y contadores, es común encontrarse en el dilema del concepto o termino que debe aplicarse a las diversas figuras jurídicas que convergen principalmente en el ámbito tributario. Es por ello que, mediante el presente nos daremos a la tarea de analizar la forma en la que el derecho tributario toma conceptos generales de derecho.

Las formas de relación que se podrían existir entre el Derecho Tributario y las normas del Derecho Privado, desde nuestro criterio son:

1. Como objeto de la tributación. La situación del Derecho Privado, estudiada al caso concreto y producido en el mundo real, se considera “causa” de la obligación tributaria, en una coincidencia de los conceptos adoptados, en la medida que el Derecho Tributario preservaría el concepto usado en el Derecho Privado.

2. Por aplicación analógica. Por la cercanía y por las necesidades de calificación, las normas del Derecho Tributario podrían usar ciertos o conceptos, para atribuirles definiciones propios (domicilio, personalidad, prescripción, persona, etc.).

3. Mediante la transformación de instituciones de Derecho Privado en instituciones de Derecho Tributario. Con la finalidad de atender a las normas tributarias, provoca una modificación de los conceptos del Derecho Civil para adoptarlos a sus necesidades (solidaridad, fideicomiso, persona moral, enajenación, etc.).

Manteniendo las debidas proporciones, identificamos este efecto de flujo semántico de conceptos, instituciones y formas de Derecho Privado, que integran o que se regulan en la composición de leyes tributarias, mediante incorporación, transformación o recepción, como describiremos a continuación.

El legislador puede de forma específica generar conceptos diversos a los establecidos en alguna materia, pero que en alguna otra tengan diversa connotación, una vez definidos en enunciados de Derecho Privado, que tenga por objeto el mismo hecho material, supuesto en el que sería más exacto hablar de elaboración de conceptos de Derecho Tributario, facilita la previa edificación promovida por el Derecho Privado.

Es mediante la transformación de los conceptos que, la figura jurídica pierde su carácter original, es decir, su naturaleza de Derecho Privado para adquirir funcionalidad en el Derecho Tributario.

Es como si el Derecho Tributario creara un concepto posterior. El legislador a nuestra consideración, debe conservar los valores y las propiedades originarias del concepto, tal como se formula en el ámbito privado. En este caso, el Derecho Tributario “usaría” las figuras jurídicas, sin conferir un nuevo contenido o efecto. Se limitaría, de esta manera, a tener en consideración, entre los elementos de la relación, aquellos que tuvieran relevancia en efectos tributarios.

Por ello, una vez que se ha practicado un determinado negocio jurídico regulado en una ley tributaria, aunque más tarde se alegue su invalidez o ineficiencia, esto no será suficiente a priori para excluir la incidencia tributaria, en la forma como el negocio se creó.

Y como no podría dejar de ser, recibir todos los conceptos, instituciones o forma expresa o tácita, teniendo en cuenta su funcionalidad en el sistema, pues cualquier enunciado sirve para todos los sistemas, salvo que se derogue legalmente. Tal y como sucede en el cómputo de plazos, o conceptos como personalidad o capacidad de los sujetos, entre otros.

Por último, el legislador puede crear una categoría jurídica propia, distinta de todo cuanto esté previsto en el Derecho Privado, para informar el contenido de las normas de Derecho Tributario.

Mtro. Carlos Alberto Pérez Macías

Director Jurídico PÉREZ MACEDO S.C.

Nuevo Convenio de Colaboración Administrativa en Materia Fiscal Federal, celebrado entre la Secretaría de Hacienda y Crédito Público y el Gobierno del Distrito Federal. Aspectos Relevantes.

Con las modificaciones en materia fiscal efectuadas por el Congreso de la Unión en octubre de 2013, mediante las cuales se reforman, adicionan y derogan diversas disposiciones legales, surge la necesidad de una adopción a los nuevos lineamientos establecidos, por parte de las autoridades locales, que se encuentren adheridas al Sistema Nacional de Coordinación Fiscal.

El Distrito Federal se encuentra adherido al Sistema Nacional de Coordinación Fiscal, y en términos del artículo 13 de la Ley de Coordinación Fiscal, el Gobierno Federal a través de la Secretaría de Hacienda y Crédito Público y los gobiernos de las entidades federativas que estén adheridas al Sistema Nacional de Coordinación Fiscal podrán celebrar convenios de coordinación en materia de administración de ingresos federales, que comprenderán el Registro Federal de Contribuyentes, recaudación, fiscalización y administración.

Dentro de la transformación a la Legislación Tributaria, se observan facultades y figuras jurídicas con las que la Autoridad Fiscal anteriormente no contaba, entre ellas:

También se abrogan el Impuesto a los Depósitos en Efectivo, el Impuesto Empresarial a Tasa Única, el Impuesto sobre Tenencia o Uso de Vehículos, así como el Régimen de pequeños contribuyentes.

Las modificaciones señaladas no se encontraban previstas en el Convenio de Colaboración Administrativa en Materia Fiscal Federal, celebrado entre la Secretaría de Hacienda y Crédito Público y el Gobierno del Distrito Federal, limitando a la Autoridad Fiscal Local en sus actuaciones.

En los últimos días se han venido publicando en el Diario Oficial de la Federación los Convenios de Colaboración Administrativa en Materia Fiscal Federal celebrados entre la Secretaría y diversas entidades federativas.

Específicamente, el 12 de agosto de 2015, fue publicado en el Diario Oficial de la Federación el Convenio de Colaboración Administrativa en Materia Fiscal Federal, celebrado entre la Secretaría de Hacienda y Crédito Público y el Gobierno del Distrito Federal; con su entrada en vigor (un día después de su publicación en el Diario Oficial de la Federación, 13 de agosto de 2015), se abroga el Convenio de Colaboración Administrativa en Materia Fiscal Federal, publicado en el Diario Oficial de la Federación el 24 de julio de 2009, y se dejan sin efectos los Anexos 2 y 4 celebrados por la Secretaria de Hacienda y Crédito Público y el Distrito Federal, publicados en el Diario Oficial de la Federación el 5 de febrero de 2008 y 15 de noviembre de 2011.

En el Convenio en mención se incorporan nuevas facultades, cuya trascendencia es importante, pues con ellas se pretende una debida administración de los ingresos y actividades coordinadas por parte del Distrito Federal, facultades que a continuación se enlistan:

Atribuciones que la autoridad podrá ejercer a partir del día 13 de agosto de 2015.

Con la publicación del Convenio de Colaboración Administrativa en Materia Fiscal Federal señalado, se pretende ajustar la actuación de la autoridad fiscal del Distrito Federal a las nuevas disposiciones en materia fiscal, de lo contrario la Autoridad Local no podría materializar las facultades y figuras jurídicas establecidas en el Código Fiscal de la Federación vigente.

Lic. Carina Beatriz Rosales Díaz

Área:Litigio Fiscal/Administrativo